关于 DeFi 衍生品,你所要了解的一切

撰文:Diogenes Casares

编译:AididiaoJP,Foresight News

自 dYdX 和 GMX 分别在 2020 年 4 月和 2021 年推出以来,DeFi 衍生品平台的使用量呈指数级增长,如今 HyperLiquid 在交易量和未平仓合约量方面已对中心化交易所构成挑战。尽管 HyperLiquid 创立时间较晚,但其总锁仓价值(TVL)已增长 100 倍。目前衍生品平台及新兴预测市场的 TVL 总额达 53.7 亿美元,日交易量达数百亿美元。

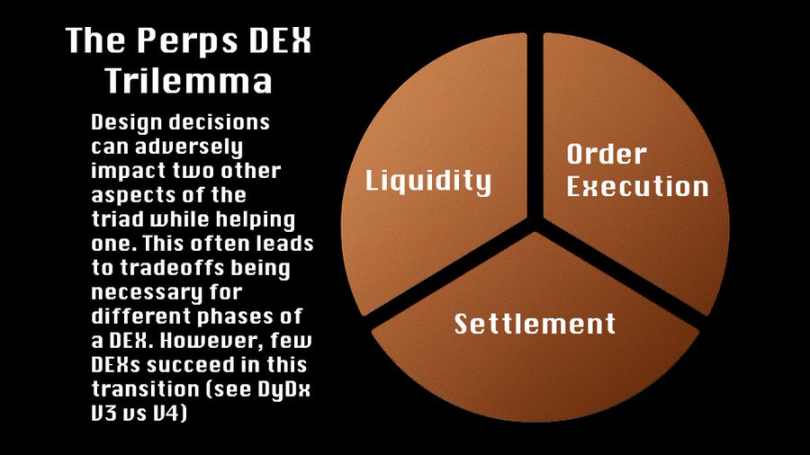

然而关于 DeFi 市场微观结构的深入分析却相对匮乏,例如 GLP 和 DMM 类流动性供给机制与永续合约的协同原理、DCLOB 与 (X)LP/「做市商」模式交易所的差异、保证金要求的不同以及互操作性等问题。现有报告大多由非交易员或非工程师撰写,内容流于表面。

本文将概述永续合约的基础知识,涵盖从基础执行(链)到订单簿 / 价格发现、预言机、清算、费用等各个方面。最后,我们将讨论现 DEX 基础设施与 TradFi 之间的差异。

什么是永续合约?永续合约允许交易者通过杠杆放大资产敞口。这意味着当 BTC 价格上涨 10% 时,用户可能获利 30% 甚至更多,但若价格下跌 10%,亏损也会同比放大。例如 3 倍杠杆下,损益会被放大三倍。

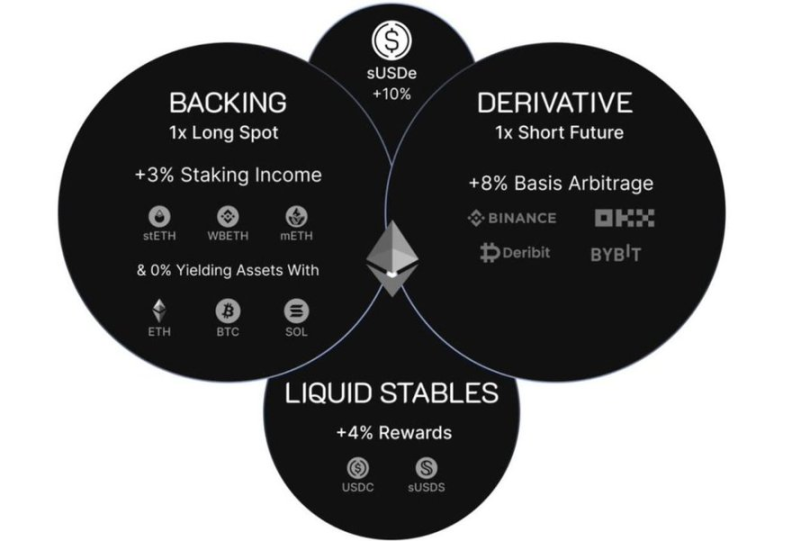

具体而言,永续合约是没有固定到期日的衍生期货合约。与多数按月结算、需实物交割(如原油)的美式期货不同,永续合约通过资金费率机制维持价格锚定。该机制根据永续合约价格相对标的资产的溢价和折价情况,决定多头或空头需支付利息(按名义价值计算,即本金 * 杠杆倍数)。当合约价格高于标的时,空头将获得资金费率,反之亦然。这类合约的静态资金费率普遍维持在年化 10.9% 左右。@ethena_labs 和@ResolvLabs 等协议会利用该机制进行基差交易:抵押标的资产的同时在永续市场做空,从而获得获取 Delta 中性收益。

(Ethena 的 Delta 中性交易图解说明)Delta 中性交易者和做市商是永续市场流动性的主要提供者

交易机制与抵押品永续合约交易主要使用稳定币作为抵押。虽然 BTC 和 ETH 等资产也可作为保证金,但不同平台对现货跨保证金的管理标准差异显著(尤其在 DeFi 中),且对多数交易者而言,这类抵押品的费率通常高于直接使用稳定币。后文将在「维持保证金与清算」章节详细探讨。

尽管永续合约能放大收益,但高杠杆也易导致爆仓。作为加密领域最盈利的金融产品,DeFi 中永续合约的竞争正日趋激烈。

免责声明:本站所有内容不构成投资建议,币市有风险、投资请慎重。

- 区块报